Secondo una ricerca, condotta dall’Osservatorio MECSPE su un campione di aziende della meccanica nei mesi di luglio-agosto 2018, circa 7 imprenditori italiani su 10 ritengono che tra i migliori strumenti di avvicinamento all’innovazione ci sia innanzitutto il trasferimento di conoscenza, a seguire la consulenza mirata (64,8%), le comparazioni con aziende analoghe (36,4%), i workshop (31,8%) e la tutorship di un’accademia o università (23,3%).

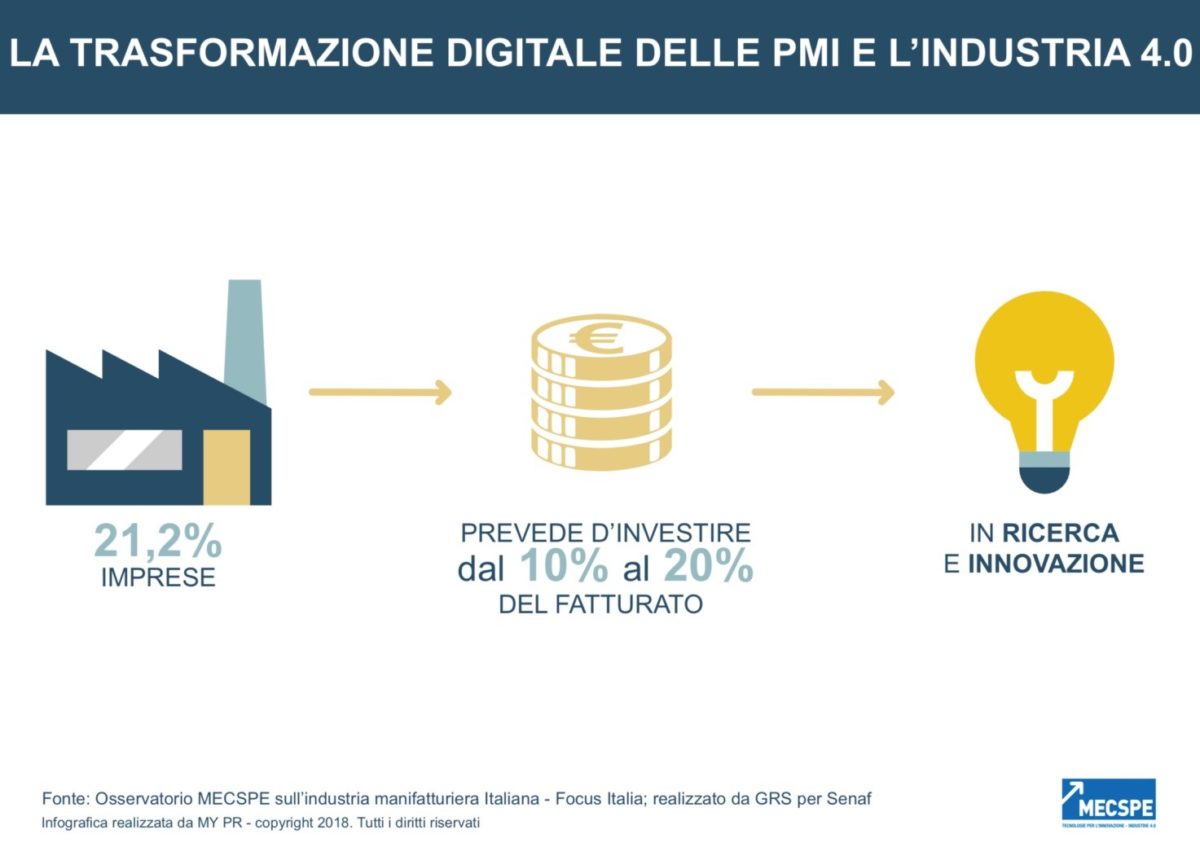

L’87,6% ritiene, inoltre, di avere un livello di conoscenza medio-alto rispetto alle opportunità tecnologiche e digitali sul mercato, il 21,2% investirà nel 2018 dal 10% al 20% del fatturato in ricerca e innovazione, e in molti credono che l’innovazione abbia consentito alle aziende di fare sistema e di creare nuove filiere.

Sapevi che queste attività di ricerca e innovazione possono usufruire di un credito d’imposta, immediatamente esigibile, pari al 50% dei costi sostenuti incrementalmente rispetto ad una media base fissa?

Nello specifico il credito d’imposta ricerca e sviluppo 2018 si caratterizza come agevolazione fiscale introdotta dal decreto Destinazione Italia, articolo 3 del Dl 145/2013 successivamente modificato e riscritto dalla Legge di Stabilità 2015, nel decreto del 27 maggio.

Ma che cos’è il credito d’imposta ricerca e sviluppo e quali sono le spese agevolabili?

Il credito d’imposta ricerca e sviluppo 2018 spetta a tutte quelle imprese e società che effettuano investimenti in attività di ricerca e sviluppo, come ad esempio lavori sperimentali o teorici che hanno come obiettivo l’acquisizione di nuove conoscenze, gli studi di fattibilità o la realizzazione di prototipi.

L’agevolazione consiste nel riconoscimento di un credito di imposta automatico e certo che viene calcolato per ciascuno dei periodi di imposta agevolati (dal 2017 al 2020 compreso) sulla spesa complessiva sostenuta in attività di ricerca e sviluppo. Grazie alla Legge di Bilancio 2017 il bonus ricerca e sviluppo è stato prorogato al 31 dicembre 2020 ed è stato aumentato al 50% dei costi ammissibili.

Quali sono i costi agevolabili?

Rientrano nelle spese ammissibili i seguenti costi:

- Spese del personale: salari e stipendi lordi (costo lordo aziendale) del personale prettamente tecnico impiegato nelle attività di ricerca e sviluppo, rendicontati in proporzione alle ore dedicate a queste attività.

- Strumenti e attrezzature di laboratorio: quote di ammortamento delle spese di acquisto/utilizzo e la valorizzazione del tempo macchina/impianto per attività sperimentali

- Consulenze e contratti di ricerca: spese di consulenze effettuate da soggetti esterni purché inerenti ad attività di ricerca e sviluppo (Università, Enti di Ricerca, altre Imprese, Professionisti)

- Brevetti: spese dei brevetti e in taluni casi dei disegni: deposito, manutenzione, estensione e difesa

- Costo del revisore contabile: costo della certificazione contabile. Solo per le aziende non soggette a Revisione Legale dei conti e prive di Collegio Sindacale (credito max. ammissibile € 5.000).

Come calcolare il beneficio fiscale

Verificati i requisiti di base per l’accesso alla normativa, andrà impostato il calcolo del beneficio fiscale. Si tratta di una attività da sviluppare minuziosamente sia con l’ufficio amministrativo dell’azienda che con l’ufficio tecnico/produttivo.

Senza entrare nei dettagli del procedimento di calcolo, si riporta uno stralcio del decreto attuativo (art. 5 comma 2 DM 27/5/2015)

“differenza positiva tra l’ammontare complessivo delle spese per investimenti in attività di ricerca e sviluppo […] sostenute nel periodo d’imposta in relazione al quale si intende fruire dell’agevolazione e la media annuale delle medesime spese realizzate nei tre periodi d’imposta precedenti a quello in corso al 31 dicembre 2015”

Il calcolo andrà impostato, con riferimento all’anno di Bilancio, tenendo conto di una eventuale media precedente, che va valorizzata in modo differente a seconda del tipo di impresa e di attività che si vuole far rientrare nel credito d’imposta ricerca e sviluppo.

Credito d’imposta ricerca e sviluppo: chi può usufruirne

Il credito d’imposta ricerca e sviluppo è attribuito a tutte le imprese che effettuano investimenti in attività di ricerca senza alcun limite in relazione a:

- forma giuridica;

- settore produttivo (anche agricoltura)

- dimensioni (es. in termini di fatturato)

- regime contabile

Sono inclusi anche consorzi e reti d’imprese, enti non commerciali, Università e centri di ricerca che hanno contratti di committenza con imprese estere (altri Stati membri UE, Norvegia, Islanda e Lichtenstein)

Il credito d’imposta ricerca e sviluppo non si applica a:

- soggetti con redditi di lavoro autonomo;

- soggetti sottoposti a procedure concorsuali non finalizzate alla continuazione dell’esercizio dell’attività economica;

- imprese che fanno ricerca conto terzi commissionata da imprese residenti;

- enti non commerciali (per attività istituzionale).

Ottenere il credito d’imposta ricerca e sviluppo in 3 mosse

Riassumendo, per ottenere il credito d’imposta ricerca e sviluppo è indispensabile seguire questi 3 passaggi:

- Identificare i progetti ammissibili

- Rendicontare e certificare i costi effettivamente sostenuti per lo svolgimento delle attività progettuali

- Predisporre la documentazione tecnica e fiscale a garanzia della corretta fruizione del beneficio, secondo norme e principi contabili vigenti

Cosa può fare Company Lab per la tua azienda:

- Ricostruiamo e valutiamo gli anni fiscali 2012-2014 per quantificare in modo appropriato la media di spesa in ricerca e sviluppo.

- Individuiamo e valutiamo le attività dell’anno in corso che possono essere ricondotte ad attività incentivabili.

- Verifichiamo la documentazione formale (contabilità analitica, fogli presenza, etc.) e quantifichiamo l’attività di ricerca e sviluppo.

- Calcoliamo l’importo incrementale incentivabile.

- Prepariamo il fascicolo tecnico descrittivo delle attività realizzate e relativo impegno in termini di costi e risorse sostenuti.

- Pianifichiamo le attività e i costi per l’anno in corso per ottimizzare le possibilità di ottenere il credito d’imposta.

Contattaci per una valutazione gratuita e senza impegno.